Pour plusieurs raisons :

En ouvrant un contrat dès maintenant, vous démarrez le compteur fiscal, ce qui vous permet de bénéficier de cet avantage plus rapidement. Avant 8 ans, les gains sont soumis à une flat tax de 30 %.

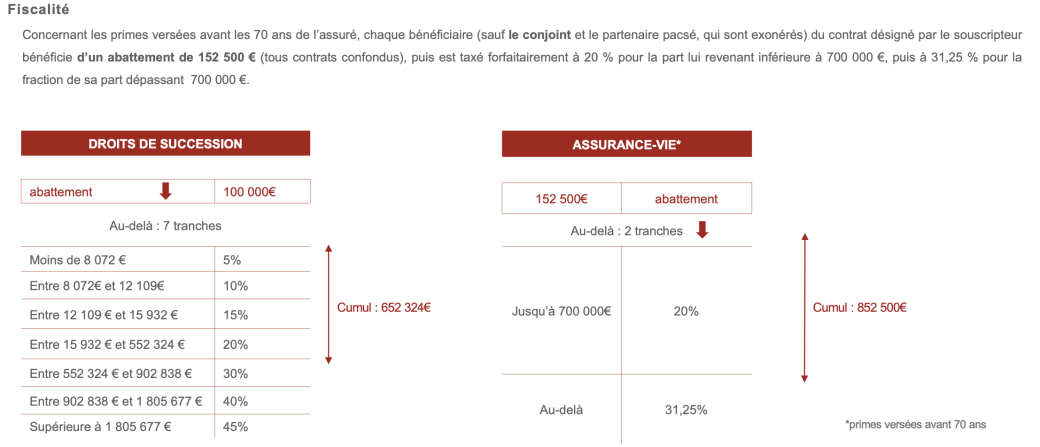

Le capital placé sur une assurance vie AVANT les 70 ans, permet de sortir de la succession jusqu’à 152 500 € par bénéficiaire. Le mieux est donc de placer l’ensemble de ses liquidités avant les 70 ans sur ce contrat, si l’argent est placé, ça ne veut pas dire qu’il est bloqué, vous pouvez le récupérer à tout moment sous 72 heures.

Chaque bénéficiaire désigné peut recevoir jusqu’à 152 500 € exonérés d’impôt sur les sommes investies et les gains générés.

Au-delà de cet abattement, un prélèvement forfaitaire s’applique :

Si l’on place du capital après les 70 ans, pas de problème, mais c’est toute façon moins intéressante parce que les versements effectués après 70 ans sont soumis à un régime fiscal différent et moins avantageux :

Un abattement global de 30 500 € s’applique tous bénéficiaires confondus sur le montant des versements (hors gains).

Les sommes excédant cet abattement sont soumises aux droits de succession classiques, selon le lien de parenté entre le souscripteur et le bénéficiaire.

On va avoir des frais différents d’un intermédiaire à l’autre, une offre financière différente d’un intermédiaire à l’autre, une gestion et un accompagnement différent également d’un intermédiaire à l’autre … sauf que quand vous avez placé votre argent avant les 70 ans, toutes les années, après 70 ans, il sera très compliqué de changer de contrat dans le sens où en terme de devoirs de conseils, on ne peut pas vous faire des investir ce type de somme placer avant les 70 ans, sinon vous perdez l’avantage fiscal lié à la succession.

Après 70 ans, il devient complexe de transférer un contrat, car cela entraînerait une perte des avantages fiscaux acquis. Il est donc crucial de bien choisir dès le départ.

Vous connaissez tous la fameuse phrase « ne pas mettre tous ses œufs dans le même panier » ! Et ça tombe bien, car avec un seul produit, je suis capable de répondre à cette phrase.

Le produit d’assurance vie Generali PLATINIUM est un produit en « architecture ouverte » qui vous permet d’aller investir à peu près sur toutes les zones géographiques, et tous les secteurs économiques du monde car on a accès à de nombreux sociétés de gestion, et de nombreux fonds.

Pour autant, la plupart de mes clients ne sont pas des financiers, c’est pourquoi nous avons la solution intéressante pour vous accompagner, sans que vous n’ayez quelque chose à faire sur votre contrat.

Le fait de pouvoir diversifier son épargne entre le fond euros, la gestion pilotée, la gestion libre, les fonds structurés… vous permet en effet de ne pas mettre ses œufs dans le même panier, car dans mon contrat j’ai plusieurs petits paniers, diversifier le risque, c’est le moyen d’optimiser son épargne.

Concernant l’ouverture du contrat à 1000 € et 75 € par mois, ou un ticket à 5000 € c’est vous laissez le choix d’avoir accès à un produit de qualité, prémium, qui est censé vous servir toute votre vie.

La mise en place du contrat s’accompagne d’un rendez-vous pour définir :

Enfin, en épargne, deux facteurs jouent en faveur de la performance et la clé de la gestion du risque : la régularité des versements et le temps.

On parle de risque, mais on peut aussi avoir une solution totalement sécurisée : 100 % fonds euros

Qui ne va pas aller chercher la meilleure performance, mais qui a le mérite de ne pas avoir de possibilité de perte en capital.

Être là quand il faut être là

Envie d’échanger ? Contactez-nous comme vous préférez : en ligne, au téléphone ou en direct 🦁

Aujourd’hui, le Cabinet BOURHIS Assurance est bien plus qu’un cabinet d’assurance : c’est une histoire de famille, une aventure locale et une équipe engagée, toujours prête à accompagner et conseiller ses clients avec le même enthousiasme qu’en 1986.